能否过关?格力地产“马拉松”式重组

- 科技

- 2024-11-28 20:18:05

- 568

添加oppland123,加入不良交流群

来源丨不良资产行业观研综合

格力地产(维权)(600185.SH)筹划多年的转型有了眉目,2024年11月23日,格力地产披露数十则公告,事关重大资产重组。

据公告披露,格力地产以后将退出地产业务,转而投入免税业务。

重组敲定,再迎问询函

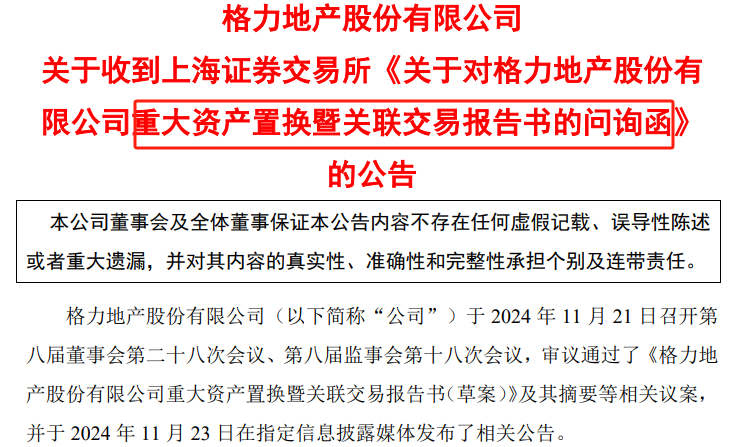

公司11月23日公告披露,董事会会议已审议并通过重大资产置换暨关联交易方案等相关议案。

根据草案,公司拟将其持有的上海海控合联、上海海控保联、上海海控太联、三亚合联建设、重庆两江新区格力地产各自100%股权,以及公司向横琴金融投资集团的5亿元借款,与珠海投资控股有限公司(下称:海投公司)持有的珠海市免税企业集团51%股权进行置换,估值差额部分以现金进行补足。

公司拟置出资产、债务分别约55.05亿元、5亿元,珠海免税企业集团51%股权作价约45.79亿元。差额部分约4.26亿元,由海投公司向上市公司支付现金。

本次交易完成后,珠海免税集团将成为公司控股子公司,公司退出房地产业务,形成免税业务为主,并与口岸经济、海洋经济等业务协同发展的新业务结构。

海投公司承诺,若置入资产在今年完成交割,2024年至2026年,珠海免税集团净利润分别不低于约5.67亿元、6.20亿元和6.61亿元。

11月27日晚,在披露正式交易方案5天后,格力地产重大资产置换暨关联交易收到监管问询函。

上交所抛出七大方面23个细分问题,涵盖交易方案情况、资产评估情况、置入资产盈利预测和业绩承诺、置入资产采购和存货等。其中,资产评估方面,置出和置入资产采用了不同的评估方法,置出资产出现折价,而置入资产溢价近两倍,监管要求说明原因及合理性;免税集团采购供应商的显著变化及存货的持续增长,也被上交所关注到。

格力地产的重组,最早启动于2020年5月,中途因种种原因数度暂停。今年7月,公司宣布调整重组方案,8月披露了交易预案,近日披露正式方案。这一次,公司“马拉松”式的重组能否顺利闯关呢?

已亏损多年,资产负债率逾80%

格力地产的重组一直是市场焦点,其进程曲折复杂,给股价带来大幅波动。

2020年5月12日,格力地产宣布筹划重大事项停牌,5月23日发布重组预案,计划收购珠海免税100%股权,同时募集配套资金。

彼时,免税概念火爆,格力地产复牌后连续涨停,成为市场明星。但半年后,因原董事长涉嫌违规,重组暂停,等待一年多。

2022年底,公司完成换届选举,重组暂停的事由消除。公司于12月重新启动重组,4月获上交所受理。

但5月26日,重组审核问询函涉及的事项需进一步核查、落实,公司申请中止审核。7月12日,公司收到中国证监会下发的《立案告知书》,再次申请中止审核。

2023年9月28日,案件审理终结,重组事项重启。2024年7月,公司对重组方案进行重大调整,改为资产置换,收购股份比例下调。8月发布预案,11月22日晚发布正式交易方案。

据悉,格力地产是多元化发展企业,但营收主要依赖房地产开发。受地产行业调整影响,格力地产近两年扣非净利润大幅亏损,今年前三季度续亏9亿元。

格力地产最近三年一期主要财务数据及主要财务指标如下:

2023 年度,上市公司实现归属于母公司股东的净利润-7.33 亿元,同比减亏64.36%,主要原因为上市公司存货等资产计提减值较上年同比减少,投资性房地产公允价值下降幅度同比缩窄;同时公司经营层加强经营管理,持续推进各项降本增效措施,经营亏损同比减少。

2024 年 1-6 月,上市公司实现归属于母公司股东的净利润-7.77 亿元,主要原因为 2024 年 1-6 月房地产项目结转毛利率下降、计提减值准备及投资性房地产公允价值波动所致。

痴心于“免税”

受宏观经济增速放缓、人口结构变化以及城市化速度逐步下降等因素影响,房地产行业整体发展速度减缓。最近两年,上市公司净利润连续为负。

免税集团主要经营免税品销售业务,系全国最早开展免税品经营业务的企业之一。2023 年及 2024 年 1-6 月,免税集团实现净利润分别为 66,661.63 万元、43,802.95 万元。

通过本次重组,公司将逐步退出房地产业务,注入盈利能力较强、现金流情况较好的免税业务,发展成为以免税业务为核心、围绕大消费运营等产业链布局的上市公司。

而此次问询函的一大关注点,是资产置换涉及资产的评估作价问题。关于拟置出资产评估,草案披露,本次交易以模拟财务报表为依据,对拟置出资产采用资产基础法进行评估,评估值为55.05亿元,减值率为8.17%。

上交所要求格力地产结合拟置出资产截至目前的房地产开发情况、可比交易市场情况及未来经营安排等,说明相关房地产项目评估方法选取依据及合理性,是否符合行业惯例;逐项列示减值涉及主要资产的具体情况,说明减值计提合理性,相关交易作价是否公允、合理,是否已充分考虑债转增资本公积等事项影响,是否存在前期减值计提不充分的情形。

关于置入资产免税集团的评估,草案披露,本次交易对免税集团采用收益法进行评估,免税集团100%股权评估值为93.28亿元,增值率达193.1%。收益法评估中将公司持有的20.53亿元货币资金作为溢余性资产。

上交所要求格力地产补充披露:

(1)货币资金等溢余资产的确定依据,是否充分考虑公司日常营运资金、资本开支等需求;

(2)结合相关子公司板块定位、业务开展等,说明直接将其与免税集团的经营性资产价值相加的依据及合理性;

(3)珠免国际以收益法进行评估的原因及合理性,相关参数的选取依据及合理性;

(4)金叶酒店增值率较高的原因,是否已充分考虑财务数据未经审计的影响;

(5)珠海市中免免税品有限责任公司相关评估过程及参数选取,是否已充分考虑注销的情况。

(转自:不良资产行业观研)

发表评论